Letshego, Setswana für „Unterstützung“ – Die Mikrofinanzgruppe ist ansässig in Botswana und in elf afrikanischen Ländern vertreten. Im Januar erhielt die Letshego Holding ltd. einen Kredit über insgesamt 9 Millionen USD. Der Betrag wurde in gleichen Tranchen an die Tochtergesellschaften in Kenia, Tansania und Nigeria weitergeleitet. Ein weiterer Kredit über 2,5 Millionen USD wurde an FACES in Ecuador ausgezahlt. Ecuador ist nun mit insgesamt 7 Millionen EUR ausstehender Kreditsumme das größte Partnerland des Mikrofinanzfonds.

Zwar leidet die lokale Wirtschaft noch immer unter den weitreichenden Folgen des Erdbebens im April 2016. Kreditnehmer wie auch Finanzinstitute gerieten gleichermaßen in Zahlungsschwierigkeiten; wirtschaftliche Aktivitäten kamen nahezu zum Stillstand und sind nach wie vor schwierig. Für einzelne MFIs war jedoch im zweiten Halbjahr 2017 ein weiterer Aufwärtstrend zu beobachten – Neben FACES bekamen zum Beispiel auch Insotec und Jardin Azuayo Aufwind, die Ende 2017 in das Portfolio des Mikrofinanzfonds aufgenommen wurden.

Investitionsbeispiel – Banco D-Miro Ecuador

Ein weiteres ecuadorianisches Institut ist die einst als NGO gegründete Banco D-Miro. D-Miro ist auf Kunden spezialisiert, die nicht nur schwierig Zugang zu formellen Finanzdienstleistungen bekämen, sondern einen höheren Bedarf an Betreuung aufweisen, bspw. durch eine körperliche Behinderung. Die Bank ist mit ihrer Mission „Changing Lifes“ auch in der finanziellen Bildung tätig. Dabei wird Kunden ein besseres Verständnis von Finanzkonzepten vermittelt, um bedachtere Entscheidungen in Bezug auf ihr Unternehmen treffen zu können.

Auch D-Miro war von den makroökonomischen Auswirkungen des Erdbebens betroffen. In der zweiten Hälfte 2017 konnte das Institut jedoch wieder einen leichten Nettogewinn ausweisen; die Zinszahlungen an den GLS Fonds wurden fristgerecht geleistet.

Klassifizierungen des Kreditportfolios

Die Anlagestrategie des Mikrofinanzfonds beinhaltet neben regionaler Diversi- fizierung eine Reihe weiterer Klassifizierungen. Sie stellen einerseits sicher, dass der Fonds einen angemessenen Impact erzielt, andererseits dienen sie der Risikosteuerung des Investitionsportfolios.

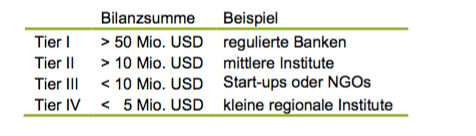

Eine in der Mikrofinanzierung gängige Klassifizierung ist das Tier-Level. Es beschreibt den Reifegrad eines MFI hinsichtlich seiner Größe (Bilanzsumme), Renditeentwicklung und Transparenz.

Bezogen auf die Gesamtkapitalrendite weist ein Tier I-Institut bspw. für mindestens zwei der vergangenen drei Jahre einen positiven Wert aus, ist zudem reguliert und/oder in den letzten zwei Jahren von einer internationalen Rating-Agentur bewertet worden. Die Anforderungen an die Entwicklung der Gesamtkapitalrendite eines Tier II-Institutes sind geringer. Es muss aber geprüfte Jahresabschlüsse für mindestens drei Jahre vorweisen können.

Tier III und IV beschreiben sehr kleine MFI. Sie können noch kein nachhaltiges und transparentes Geschäftsmodel vorweisen. Doch gerade Letztere sind trotz des höheren Investitionsrisikos oft aus sozialen Gesichtspunkten förderungswürdig. Sie operieren in entlegenen Regionen, nah an den Menschen.

Auf Länderebene fließen die Bruttonationaleinkommen nach Weltbank-Definition und der Mimosa-Index n die Betrachtung ein. Letzterer gibt den Kreditsättigungsgrad eines Landes an. Je niedriger er ist, umso schwieriger ist es tendenziell für MFI des Landes an ausländisches Kapital zu kommen. Der GLS Fonds ist derzeit mit 54% des Kreditportfolios in Ländern mit einen vergleichsweise niedrigen Mimosa-Index (1-3 von 6) investiert. Zudem sind 63% des Portfolios in MFI investiert, die in Ländern mit niedrigem bzw. mittlerem Einkommen im unteren Bereich ansässig sind. Ziel des Fonds ist es, diesen Wert langfristig bei > 50% zu stabilisieren.

Hier geht’s zum vollständigen Bericht.